- Il primo blog scritto da un dentista su Economia, Management e Marketing

Iva Agevolata per lo Studio Dentistico dal Decreto Rilancio

29 Novembre 2020Il Codice Taric della Cone Beam: una questione interessante

5 Dicembre 2020Familiari del dentista: un peso o una risorsa?

Il tema della famiglia del dentista e del suo contributo all’interno dello studio dentistico è stato troppo a lungo trascurato, sia dal legislatore che dalla nostra stessa categoria. I familiari infatti possono trovare all’interno dello studio organizzato in forma di impresa una importante occasione di affermazione del proprio ruolo, di riconoscimento del proprio valore economico, di sicurezza e stabilità per il futuro e soprattutto di risparmio fiscale e contributivo che può elevare il tenore di vita complessivo della famiglia oppure contribuire allo sviluppo competitivo dello studio. Nessuna altra forma organizzativa (studio associato o Stp) è in grado di assicurare questi vantaggi nella stessa misura.

In moltissimi casi lo studio dentistico è una vera e propria impresa familiare dove i familiari del dentista giocano un ruolo importante sia nella produzione del reddito sia nella generazione dei costi.

Per una strano capriccio del legislatore il costo del lavoro del coniuge o di altri familiari afferenti al nucleo del dentista non dà luogo ad alcuna deduzione dal proprio reddito di lavoro autonomo. Questo accade anche quando tale ruolo è riconosciuto giuridicamente e fiscalmente attraverso un contratto di assunzione regolare.

Il fenomeno produce delle storture e delle ingiustizie che possono essere trasformate in opportunità interessanti per il dentista, se egli si costituisce in una Srl Odontoiatrica e opera per il suo tramite.

In questo articolo analizziamo le opportunità economiche, organizzative, fiscali e di carriera che una Srl Odontoiatrica può offrire al dentista comune, soprattutto quando i familiari del dentista non sono odontoiatri o medici in generale (il caso solitamente più critico e più interessante).

Il concetto di familiari laici

Con l’espressione familiari laici intenderemo da ora innanzi dei soggetti partecipano alla conduzione di uno studio dentistico, facenti capo allo stesso nucleo familiare e che non possiedono il titolo di odontoiatra (o meglio, non possiede l’iscrizione all’albo degli odontoiatri).

Data la dimensione strettamente professionale di molte attività odontoiatriche, il dentista spesso vede nei familiari un peso economico da sostenere e una preoccupazione per il futuro, laddove non fosse più in grado di garantire loro un tenore di vita adeguato alle necessità.

Il dentista che opera per il tramite di una Srl Odontoiatrica, al contrario, vede nella famiglia (e particolarmente nei familiari laici) una occasione di maggiori redditi complessivi con pressione fiscale finale mediamente inferiore (imposte e contributi).

Questo particolare vantaggio familiare si costituisce come un puzzle mettendo insieme molte tessere diverse fino a comporre un quadro il cui senso può essere compreso anche in anticipo. Di seguito lo andiamo a descrivere punto per punto.

In via preliminare, raccomandiamo la lettura di due presedenti articoli pubblicati in questo blog:

- sulla distribuzione del reddito all’interno di una Srl Odontoiatrica;

- sulla deducibilità dei compensi ai familiari in una Srl Odontoiatrica.

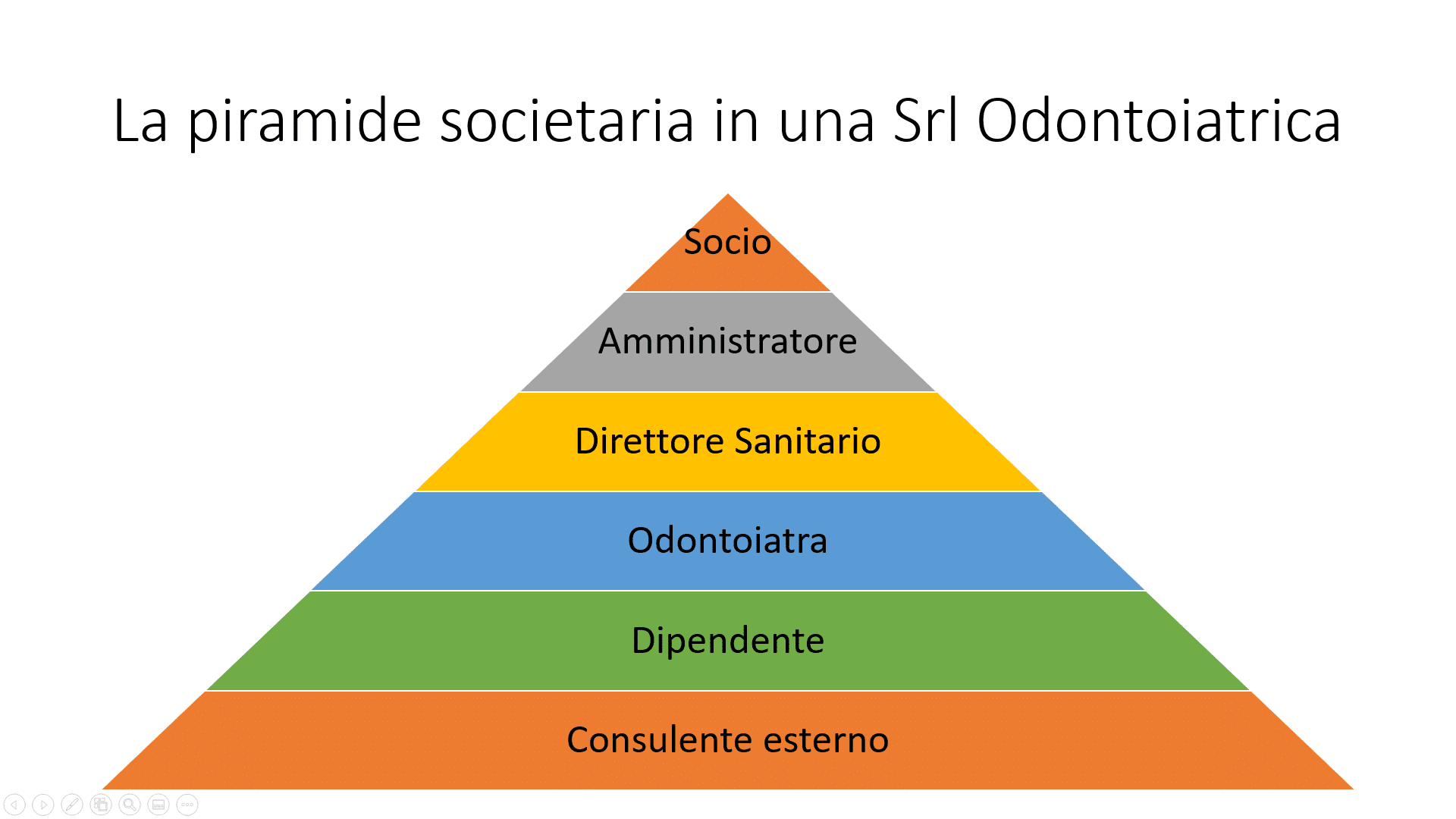

I familiari laici come Soci del dentista

Percorriamo la piramide societaria partendo dall’apice verso la base e vediamo dove, come e perchè un familiare laico del dentista dovrebbe o potrebbe inserirsi nell’impresa odontoiatrica.

Al livello più alto della piramide incontriamo la figura del socio.

In uno studio professionale tradizionale o monocratico non esistono soci e non possono giuridicamente esistere. Al limite potrebbero essere considerati soci i componenti di uno studio associato, ma per far parte di uno studio associato odontoiatrico bisogna essere dentisti, e non è il caso che stiamo trattando.

Chi sono i soci, invece, in una srl odontoiatrica?

Chiunque può detenere quote societarie purché:

- sia maggiorenne,

- non sia stato interdetto o

- non sia stato condannato per reati gravi.

Una ipotesi residuale di incompatibilità può nascere, soggettivamente, per obblighi contrattuali assunti dalla persona fisica (molto rara per una casalinga o un figlio studente a carico).

Vantaggi dei familiari come soci laici

I vantaggi sono diversi e li elenchiamo di seguito:

- Dare un riconoscimento ufficiale del ruolo al familiare laico che diversamente non avrebbe mai potuto avere, almeno a questo livello della piramide.

- Dare continuità all’impresa in caso di cessazione dell’attività da parte del dentista per qualsiasi ragione positiva o negativa: premorienza, invalidità, pensionamento, abbandono, altre opportunità di carriera, trasferimento, burn out.

- Garantire al familiare laico la proprietà di un valore economico: sia quello derivante dall’attività produttiva, sia quello legato ad una valutazione economica dell’impresa. Egli riceverà questo valore sia in forma di dividendi che in forma di liquidazione economica del socio derivante da cessione o vendita dell’impresa a terzi (in tutto o in parte).

- Distribuzione di reddito all’interno della famiglia con pressione fiscale complessivamente inferiore a quella che si sarebbe realizzata se quel reddito fosse stato in capo al dentista in uno studio tradizionale.

Quest’ultimo punto merita delle riflessioni interessanti. I tributi che si pagano sul reddito del dentista sono sostanzialmente due: le imposte e i contributi. Per capire come si realizza il vantaggio proviamo a fare un esempio concreto.

Questo tema è trattato anche all'interno del Corso Srl Odontoiatrica organizzato da Dentista Manager. Partecipa anche tu.

I diversi scenari fiscali da professionista a Srl

Supponiamo che uno studio dentistico produca un reddito imponibile di 100.000 € e supponiamo che il dentista, costituendo una Srl odontoiatrica, produca lo stesso risultato in termini di utile di bilancio al lordo del proprio compenso personale.

In uno studio tradizionale un reddito di 100.000 € è tutto in capo al dentista che lo produce, sul quale pagherà nell’ordine:

- il 19,5% di Enpam e, su quello che resta,

- il 35% di Irpef ordinaria.

Versati questi tributi il risultato netto per il dentista è dato da:

100.000 – 19,5% = 80.500 – 35% = 52.715 €

AVVISO PER I FISCALISTI: Siamo consapevoli che questo calcolo è molto approssimativo e richiederebbe valutazioni molto più puntuali, ma questo non è un blog per commercialisti. Per noi è importante cogliere il senso generale del discorso, non predisporre un F24 o sostenere un contraddittorio fiscale in commissione tributaria.

In una Srl Odontoiatrica composta da un coniuge dentista e l’altro laico con quote, per esempio, al 50% ciascuno, si potrebbe procedere ad una diversa distribuzione del reddito che esaurisce ugualmente i 100.000 € di reddito/utile.

Il dentista potrebbe ricevere 50.000 € come compenso professionale da lavoratore autonomo che emette fattura verso la società (producendo al contempo un abbattimento dell’imponibile di quest’ultima). Su questi pagherà sempre il 19,5% di Enpam e il 29% di Irpef, con il risultato netto che segue

50.000 – 19,5% = 40.250 – 29% = 28.635 €

I rimanenti 50.000 € potrebbero essere distribuiti ai soci in forma di dividendi ma non prima di averli depurati dell’Ires corrispettiva al 24%, che li ridurrebbe a 38.000 €.

Nel caso di esempio spetterebbero 19.000 € a ciascuno dei coniugi. Sull’importo di 38.000 € in forma di dividendi viene applicata una imposta sostitutiva del 26% fisso (che sostituisce l’Irpef), mentre l’Enpam viene pagata solo dal socio dentista, non dal socio laico.

Quindi il dentista sulla propria quota di dividendi avrà un risultato netto dato dal pagamento sia di Enpam che di imposta sostitutiva:

19.000 – (26% + 19,5%) = 19.000 – 45,5% = 10.355 €

Il coniuge laico del dentista sulla propria quota di dividendi avrà un risultato netto dato dal pagamento della sola imposta sostitutiva:

25.000 – 26% = 18.500 €

Ora facciamo le somme:

28.635 + 10.355 + 18.500 = 60.760 €

Familiari soci laici al 50% e dividendi distribuiti

Riprendendo i risultati precedenti e nel caso specifico riportato, notiamo che:

- un professionista che porti a casa 100.000 € come reddito professionale paga il 47,3% circa tra irpef e contributi. La sua famiglia potrà contare su:

100.000 – 47,3% = 52.715 €

- una srl odontoiatrica familiare come quella descritta che porti a casa gli stessi 100.000 €, tra redditi professionali, redditi di impresa e redditi da dividendi paga complessivamente il 39.24% circa in irpef, ires e contributi. La famiglia del dentista potrà contare su:

100.000 – 42,51% = 57.490 €

Questo significa, che nella condizione specifica sopra descritta ed al netto di mille variabili che qui non possiamo considerare, per ogni 100.000 € di reddito familiare, la presenza di un socio laico garantisce un risparmio tributario di:

57.490 – 52.700 = 4.790 € ovvero poco meno del 5%

Questo tema è trattato anche all'interno del Corso Srl Odontoiatrica organizzato da Dentista Manager. Partecipa anche tu.

Familiari soci laici al 100% e dividendi distribuiti

Lo scenario descritto è estremamente limitativo dei vantaggi che si possono cogliere in una Srl Odontoiatrica sfruttando la posizione dei soci che la costituiscono.

Laddove le condizioni personali lo consentano possiamo ipotizzare scenari diversi e vedere cosa succede. Proviamo ad ipotizzare lo scenario estremo, ma pur sempre possibile, che si realizza quando una Srl Odontoiatrica è interamente posseduta da un familiare laico o, meglio ancora da più familiari laici del dentista originale.

Supponiamo dunque che la Srl odontoiatrica sia posseduta al 100% dal coniuge laico e che il dentista non possegga affatto quote societarie.

Ricordiamo che trattandosi di attività di impresa tipica la qualifica di dentista è del tutto irrilevante ai fini della proprietà delle quote, cosa che invece non può avvenire nel caso di Stp Odontoiatrica per la quale il legislatore impone limiti precisi di massimo 1\3 per i soci di capitale puri.

Riprendiamo anche l’esempio precedente di 100.000 € di reddito imponibile / utile di bilancio, ma questa volta ricalcoliamo tutto ponendo l’intera compagine sociale nella proprietà del coniuge laico.

Come nel caso precedente, il dentista potrebbe ricevere 50.000 € come compenso professionale da lavoratore autonomo che emette fattura verso la società. Ora sappiamo che il suo risultato, al netto di Irpef e Enpam, sarà di:

28.635 €

Distribuendo i rimanenti 50.000 € ai soci in forma di dividendi, ora tutto l’importo andrà nella disponibilità del coniuge laico il quale avrà un risultato netto dato dal pagamento della sola imposta sostitutiva, previa applicazione di Ires:

50.000 – 24% = 38.000 – 26% = 28.120 €

In questo caso, il reddito netto della famiglia sarà dato da

28.635 + 28.120 = 56.755 €

In questo caso il vantaggio fiscale tra professionista puro e srl composta da soci laici al 100%, è dato da:

56.755 – 52.715 = 4.040 €

ovvero un risparmio tributario complessivo del 4% circa.

Abbiamo dunque capito che la presenza di uno o più familiari laici nella compagine sociale di una Srl odontoiatrica produce reale convenienza fiscale (rispetto al dentista tradizionale) anche quando gli utili vengono distribuiti.

Ma abbiamo anche capito che spostare i redditi verso i dividendi, in luogo del reddito professionale, non produce alcun vantaggio, nonostante che il secondo sia soggetto ad Enpam ed i primi no.

Familiari soci laici al 50% senza dividendi

Il discorso diventa decisamente più interessante se, oltre ad allargare la quota posseduta dai familiari laici fino al 100%, andiamo a modulare anche il reddito familiare complessivo.

Supponendo sempre l’esempio precedente di un reddito/utile di 100.000 € al lordo dei compensi per il dentista:

- se questo opera come professionista, tutto il reddito gli viene imputato per trasparenza anche se egli non lo percepisce materialmente;

- se l’attività è svolta come Srl Odontoiatrica, invece, costituisce reddito del dentista solo il compenso che egli effettivamente riceve (per esempio emettendo fatture per attività professionale).

Nel primo caso, indipendentemente dal reddito percepito il calcolo verrà fatto sempre sui 100.000 € totali ed il risultato netto del prelievo irpef + enpam, come abbiamo già visto, sarà il seguente:

100.000 – 47,3% = 52.715 €

Nel caso di Srl con compagine sociale mista (50% dentista + 50% familiari laici) in cui venga corrisposto un compenso di 50.000 € al dentista e non vengano distribuiti utili, il risultato finale sarà il seguente:

- 50.000 – 19,5% = 40.250 – 29% = 28.635 € per il professionista

- 50.000 – 24% = 38.000 – 19,5% di 25.000 = 38.000 – 4.875 = 33.125 € per la società

Totale = 28.635 + 33.125 = 61.760 €

In sostanza questa configurazione (soci laici al 50% dove i dividendi non vengono distribuiti) e nell’esempio descritto genera un vantaggio fiscale complessivo di:

61.760 – 52.715 = 9.045 € ovvero oltre il 9% di tributi in meno.

Questo tema è trattato anche all'interno del Corso Srl Odontoiatrica organizzato da Dentista Manager. Partecipa anche tu.

Familiari soci laici al 100% senza dividendi

Per massimizzare i benefici dei familiari laici del dentista si potrebbe arrivare ad estremizzare la loro partecipazione alla società fino al 100% come descritto in precedenza.

In questo caso, nell’esempio descritto e conti alla mano, il differenziale potrebbe salire ulteriormente per via del risparmio di contributi Enpam che gravano sulla quota utili del professionista, ancorché non distribuiti (il professionista è in regime di trasparenza contributiva anche quando opera come socio di una società di capitali).

E’ bene ricordare infatti che mentre il professionista è tenuto a pagare la propria cassa previdenziale per trasparenza, un socio non professionista (laico appunto) non paga contributi sui dividendi di una Srl odontoiatrica.

I numeri precedenti si modificherebbero nel modo seguente:

- 50.000 – 19,5% = 40.250 – 29% = 28.635 € per il professionista

- 50.000 – 24% = 38.000 € per la società

Totale = 28.635 + 38.000 = 66.635 €

In sostanza questa configurazione (soci laici al 100% dove i dividendi non vengono distribuiti), nell’esempio descritto, genera un vantaggio fiscale complessivo di:

66.635 – 52.715 = 13.920 € ovvero quasi il 14% di tributi in meno.

Modulazione del reddito professionale

Inutile dire che quanto minori sono le necessità economiche della famiglia del dentista (o quanto maggiori sono le risorse di cui tale famiglia dispone indipendenti dall’attività odontoiatrica), tanto maggiore sarà il risparmio fiscale che il dentista ottiene.

Supponiamo, per esempio, che il tenore di vita adeguato per la famiglia sia sostenuto dai redditi del coniuge laico, da rendite di capitale o da altri tipi di risorse in genere. In questo caso il professionista potrebbe rinunciare a vedersi remunerato (in parte o del tutto) il proprio compenso.

In questo caso tutto l’utile della società spetterebbe a soci laici e subirebbe un trattamento fiscale unico:

100.000 – 24% = 76.000 €

Il che genererebbe un differenziale rispetto al professionista tradizionale di:

76.000 – 52.715 = 23.285 € ovvero un 23% abbondante di tributi in meno.

In una vita di lavoro che differenza passa tra due soggetti che, a parità di tutto il resto (fatturato, costi, qualità, rischio, ecc.), generano un risultato dopo le tasse diverso del 23%?

E’ una domanda cui ognuno di noi è in grado di dare una risposta.

Ulteriori elementi di vantaggio

Ci sarebbero ulteriori correttivi da fare che renderebbero il vantaggio descritto ancora superiore.

Citiamo di seguito solo alcune delle considerazioni accessorie che meriterebbero un approfondimento ulteriore. Non le facciamo perchè rischierebbero di appesantire troppo l’articolo e abbiamo paura che qualche dentista finirebbe per perdere il senso principale del tema affrontato:

- in una srl il compenso del professionista è deducibile dall’imponibile dell’impresa, cosa che non avviene per un professionista con studio in forma tradizionale o nello studio associato;

- in una srl il compenso del professionista non sarebbe assoggettato ad Irap, perchè la sua dimensione professionale diventerebbe pura;

- in una srl il reddito di impresa non subisce le imposte addizionali regionali e comunali Irpef che invece il professionista paga su tutto il proprio reddito. Questo diventa particolarmente evidente quando una quota più o meno ampia del reddito precedente viene distribuita in forma di dividendi sia al dentista stesso che al coniuge.

Questo tema è trattato anche all'interno del Corso Srl Odontoiatrica organizzato da Dentista Manager. Partecipa anche tu.

I familiari laici non sono solo soci

A questo punto, percorrendo la piramide societaria verso il basso, potremmo ricollocare i familiari laici anche in altre posizioni, per esempio quella di amministratore della società o di dipendente della stessa.

Contrariamente a quello che molti pensano una persona fisica (indipendentemente dal fatto che sia dentista o laico) può anche ricoprire contemporaneamente più di un livello nella piramide.

Nel caso dei familiari laici, per esempio, questi potrebbero essere contemporaneamente:

- soci della società in misura variabile e ricevere o non ricevere i relativi benefici economici e fiscali (dividendi)

- amministratori della società e ricevere o non ricevere i relativi benefici economici e fiscali (compenso da amministratore, TFM, benefits, rimborsi spese, welfare)

- dipendenti della società e ricevere i relativi benefici economici e fiscali (stipendio, coperture assicurative, pensione, TFR, incentivi, welfare, ammortizzatori sociali, garanzie, ecc.).

Ognuna di queste ipotesi richiederebbe una trattazione separata che in gran parte abbiamo già fatto nel Libro Srl Odontoiatrica a cui rimandiamo per completezza.

Per ora ci basti sapere che sul fronte del risparmio fiscale la vera partita non si gioca sulla contemporanea presenza dei familiari laici sia nella compagine sociale che negli altri ruoli disponibili, amplificando il valore di questi soggetti per il dentista sul piano economico.

Questo tema è trattato anche all'interno del

Questo tema è trattato anche all'interno del

3 Commenti

[…] 6. LinkedIn Login, Sign in | LinkedIn – Dentista Manager […]

[…] Familiari del dentista: un peso o una risorsa? […]

[…] ogni membro possa ricevere il TFM. E’ del tutto evidente che l’eventuale presenza di familiari nel consiglio di amministrazione permetterebbe l’assegnazione di TFM supplementari con gli stessi identici benefici sia per la […]